luty 2026

Pierwsze logowanie do KSeF 2.0 i nadawanie uprawnień. Sprawdź, jak to zrobić [KROK PO KROKU]

Jak zalogować się do KSeF? Inaczej to wygląda w przypadku osób prowadzących jednoosobową działalność gospodarczą, a inaczej w przypadku spółek. Tłumaczymy, jak to zrobić. Wyjaśniamy też, jakie uprawnienia można nadawać w Aplikacji Podatnika KSeF 2.0, czyli darmowym narzędziu udostępnionym przez resort finansów.

Krajowy System e-Faktur ruszył 1 lutego o północy. Ministerstwo Finansów uruchomiło też Aplikację Podatnika KSeF. To w niej jest obecnie moduł do nadawania uprawnień do KSeF (wcześniej można było je nadawać w Module Certyfikatów i Uprawnień).

W praktyce nadawanie uprawnień w Aplikacji Podatnika może sprawić pewne trudności, ponieważ do wyboru jest kilka rodzajów uprawnień.

Spółki natomiast powinny jak najszybciej uwierzytelnić się do KSeF, a więc albo złożyć wniosek ZAW-FA w urzędzie skarbowym i wskazać osobę, która będzie administratorem KSeF (np. wspólnika lub członka zarządu) albo kupić pieczęć elektroniczną. Dopiero wtedy administrator KSeF w firmie będzie mógł zalogować się w KSeF.

Tłumaczymy, jak zalogować się do KSeF od 1 lutego 2026 r. i co muszą zrobić spółki.

Prowadzisz działalność gospodarczą (JDG) — tak się zalogujesz do KSeF 2.0

Jeśli prowadzisz jednoosobową działalność gospodarczą, to wystarczy zalogować się do KSeF poprzez darmowe narzędzia udostępniane przez Ministerstwo Finansów:

— Aplikację Podatnika KSeF (na niej skupimy się w artykule), na stronie: https://ksef.podatki.gov.pl/;

— Aplikację mobilną KSeF (od 1 lutego 2026 r. Ministerstwo udostępniło jej nową wersję, można ją pobrać ze sklepu Google Play na Androidzie lub App Store);

— e-mikrofirmę.

Możesz zalogować się do nich, korzystając z jednego z trzech narzędzi:

— profilu zaufanego;

— e-podpisu;

— pieczęci elektronicznej.

Po zalogowaniu automatycznie masz tzw. uprawnienia właścicielskie. Możesz następnie uzyskać certyfikat do KSeF (jest w większości niezbędny, jeśli chcesz korzystać z komercyjnych programów do KSeF) oraz nadawać uprawnienia (np. do wysyłania i odbierania faktur) np. swoim pracownikom lub biuru rachunkowemu.

Uwaga, właściciele spółek, po pierwszym logowaniu powinni sprawdzić, czy posiadają uprawnienia m.in. do wystawiania i odbierania (przeglądania) faktur. Jak informowało wcześniej MF, jeśli administrator KSeF złoży wniosek ZAW-FA od 1 lutego, a następnie otrzyma upoważnienie, to od razu otrzyma również komplet uprawnień (do wystawiania i odbierania faktur). Pierwsi użytkownicy KSeF 2.0 informują jednak, że trzeba sobie samemu nadać uprawnienia do KSeF, do wystawiania i przeglądania faktur.

Jak zalogować się do KSeF 2.0 — tłumaczymy krok po kroku

Krok 1 — wejdź na stronę KSeF 2.0 na podatki.gov.pl (https://ksef.podatki.gov.pl/);

Krok 2 — kliknij "Zaloguj się do KSeF";

Krok 3 — wybierz Uwierzytelnij się w Krajowym Systemie e-Faktur;

Krok 4 — wybierz sposób logowania (profil zaufany lub certyfikat kwalifikowany — e-podpis lub pieczęć);

Krok 5 — wpisz NIP;

Krok 6 — W oknie "Sprawdź dokumenty przed podpisaniem" kliknij "Podpisz";

Krok 7 — wybierz jedną z metod podpisywania dokumentów (np. profilem zaufanym);

Krok 8 — zaloguj się wybraną metodą (np. Profil zaufany i bankowość elektroniczna).

Po zalogowaniu wyświetli się taka strona:

Następnie możesz nadawać uprawnienia i wystąpić np. o certyfikat do KSeF.

Uwaga! Jeśli korzystasz z oprogramowana komercyjnego zgodnego z KSeF 2.0, to nie będziesz musiał za każdym razem logować się do Aplikacji Podatnika KSeF 2.0., aby wystawiać i odbierać faktury. Będziesz to robił w swoim programie, do którego masz dostęp. Musisz jednak do niego wgrać certyfikat do KSeF, a wcześniej go uzyskać (poprzez Aplikację Podatnika KSeF 2.0 lub swój program do fakturowania, jeśli przewiduje taką możliwość).

Ministerstwo Finansów informuje, że funkcjonalności zarządzania uprawnieniami i wnioskowania o certyfikat są dostępne w Aplikacji Podatnika KSeF 2.0 lub w zintegrowanych z API KSeF 2.0 programach komercyjnych (czyli programach zewnętrznych dostawców oprogramowania).

Masz spółkę? Tak wygląda procedura logowania do KSeF 2.0

Spółki, aby się zalogować do KSeF 2.0, muszą przejść inną procedurę.

Muszą najpierw wskazać osobę, która będzie upoważniona do KSeF (tzw. administratora KSeF). Najlepiej, aby to był członek zarządu lub wspólnik spółki. Chodzi o pierwszą osobę, która będzie odpowiedzialna za KSeF i która będzie mogła nadawać dalsze uprawnienia. Alternatywnie spółka może kupić pieczęć elektroniczną. Choć jak mówi Piotr Juszczyk, spółki mogą działać jednocześnie na pieczęci, jak i przez wyznaczonego administratora.

Jeśli firma chce wskazać osobę do KSeF, to najpierw musi złożyć formularz ZAW-FA. Można to zrobić w tradycyjnej formie, w urzędzie skarbowym lub w formie elektronicznej przez e-Urząd Skarbowy. W formularzu trzeba więc wskazać osobę (np. członka zarządu, właściciela, wspólnika spółki), która otrzyma dostęp właścicielski (administratora KseF). Jak tłumaczy Piotr Juszczyk, urząd musi następnie potwierdzić (np. mailowo), że dana osoba posiada upoważnienie.

Jak wypełnić ZAW-FA wyjaśniliśmy szczegółowo tu: Masz spółkę, fundację? Bez tego wniosku nie dostaniesz się do KSeF

Po otrzymaniu potwierdzenia z urzędu skarbowego (e-Urzędu Skarbowego) osoba upoważniona do KseF (administrator) musi zalogować się do Aplikacji Podatnika KSeF 2.0 (tak jak w przypadku JDG) i sprawdzić, czy może wystawiać faktury.

Powtórzymy, że jeśli administrator KSeF złoży wniosek ZAW-FA od 1 lutego, a następnie otrzyma upoważnienie, to od razu powinien mieć komplet uprawnień (do wystawiania i odbierania faktur). Pierwsi użytkownicy KSeF 2.0 informują jednak, że trzeba sobie samemu nadać uprawnienia do KSeF, do wystawiania i przeglądania faktur.

Jeśli to zrobisz, jako Administrator KSeF, możesz następnie:

zarządzać uprawnieniami użytkowników systemu, np. nadawać je pracownikom,

składać wnioski o certyfikaty,

pobierać wydane certyfikaty.

Spółki mogą też skorzystać z pieczęci elektronicznej. Jest to rodzaj podpisu elektronicznego dla całej spółki (każda osoba posługująca się pieczęcią może zalogować się do Aplikacji Podatnika KSeF 2.0). Spółka pieczęcią elektroniczną może również wygenerować certyfikat podmiotu. Po wygenerowaniu certyfikatu trzeba go jeszcze wgrać do programu komercyjnego obsługującego KSeF, z którego korzysta firma.

Zdaniem Janiny Fornalik lepszym rozwiązaniem (choć też nieidealnym) jest właśnie pieczęć. Z kilku powodów. — Po pierwsze procesowanie formularza ZAW-FA może teraz być wydłużone. Pieczęcią natomiast od razu można uwierzytelnić się w systemie — wskazuje ekspertka.

Jakie są pozostałe przewagi pieczęci? Informowaliśmy o tym w artykule: Wydatki pracownicze w KSeF. Tak to trzeba robić. Mało tego, pieczęć daje większe możliwości, o czym informuje również Ministerstwo Finansów.

Jakie uprawnienia nadać do KSeF 2.0

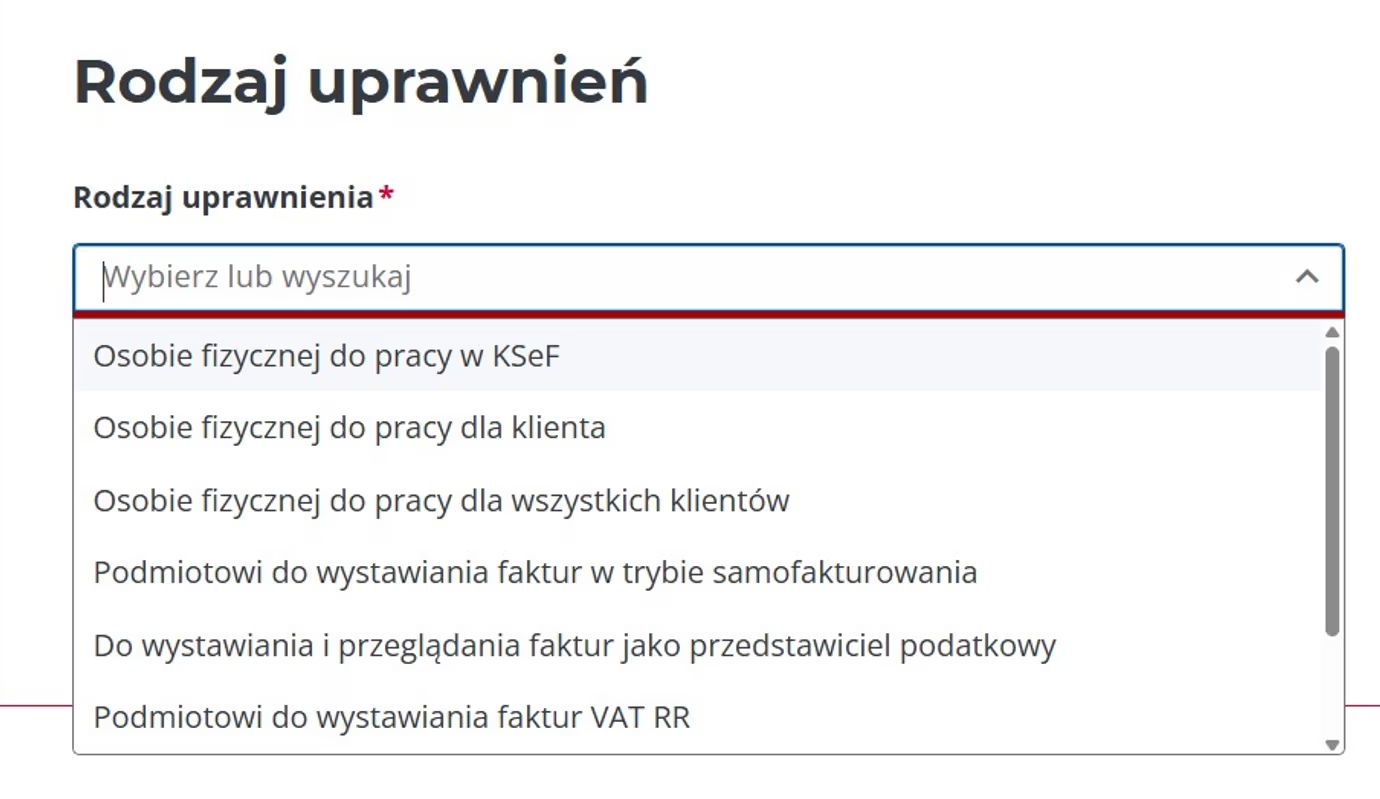

Trudności może podatnikom sprawić nadawanie uprawnień do KSeF. Po rozwinięciu listy podatnik ma kilka możliwości (jak na zdjęciu). Jakie uprawnienia wybrać?

W Aplikacji Podatnika KSeF proces nadawania uprawnień jest wieloetapowy i pozwala na precyzyjne określenie roli oraz zakresu działań danego użytkownika.

Krok 1.

Użytkownik najpierw musi wybrać ogólną kategorię podmiotu uprawnionego:

• Osobie fizycznej do pracy w KSeF — standardowe uprawnienie dla pracownika lub współpracownika danej firmy.

• Osobie fizycznej do pracy dla klienta / dla wszystkich klientów — opcje te pozwalają na zarządzanie dostępem osób fizycznych w kontekście obsługi wielu podmiotów (np. w biurach rachunkowych).

• Podmiotowi do wystawiania faktur w trybie samofakturowania — uprawnienie dla nabywcy, który na podstawie umowy ma prawo wystawiać e-faktury w imieniu sprzedawcy.

• Do wystawiania i przeglądania faktur jako przedstawiciel podatkowy — specjalna rola dla podmiotów pełniących funkcję przedstawiciela podatkowego (np. doradców podatkowych, radców prawnych itp.).

• Podmiotowi do wystawiania faktur VAT RR — dedykowane uprawnienie do obsługi faktur dokumentujących nabycie produktów rolnych od rolników ryczałtowych.

• Osobie fizycznej do wystawiania faktur egzekucyjnych — dla komorników sądowych i organów egzekucyjnych.

Krok 2.

Po wybraniu rodzaju podmiotu konfiguruje się konkretne uprawnienia szczegółowe (funkcjonalne). Każde z nich można ustawić na "Tak" lub "Nie". Chodzi o to, co dana osoba może robić w aplikacji:

Zarządzanie uprawnieniami — pozwala na nadawanie i odbieranie uprawnień innym użytkownikom w ramach KSeF.

Przeglądanie uprawnień — umożliwia wgląd w listę osób i podmiotów, które mają nadane dostępy w ramach danej organizacji.

Wystawianie faktur — daje prawo do sporządzania faktur i wysyłania ich do Krajowego Systemu e-Faktur.

Dostęp do faktur — umożliwia przeglądanie listy faktur oraz ich danych szczegółowych.

Historia sesji (generowanie UPO): Pozwala na weryfikację statusów wysyłki dokumentów oraz pobieranie Urzędowego Poświadczenia Odbioru (UPO).

Samofakturowanie — specjalne uprawnienie dla nabywcy do wystawiania faktur w imieniu sprzedawcy.

Operacje egzekucyjne — uprawnienie dedykowane organom egzekucyjnym i komornikom do wystawiania faktur w ramach prowadzonych postępowań.

Potwierdzenie płatności — uprawnienie do oznaczania statusu płatności na fakturach.

Co jeszcze trzeba wiedzieć o uprawnieniach

System wymaga różnych danych w zależności od typu osoby fizycznej:

• Osoby z NIP lub PESEL — standardowa identyfikacja poprzez te numery.

• Osoby z zagranicznym podpisem kwalifikowanym — jeśli podpis nie zawiera NIP/PESEL, należy podać dodatkowe dane: datę urodzenia, rodzaj i numer dokumentu tożsamości oraz kraj jego wydania.

Podatnik może też zarządzać i odbierać uprawnienia. Wszystkie nadane uprawnienia są widoczne na liście w module "Zarządzaj uprawnieniami". Osoba z prawem do zarządzania może w każdej chwili odebrać uprawnienie, wybierając je z listy i potwierdzając operację, co skutkuje natychmiastowym usunięciem dostępu. Każde poprawne nadanie uprawnienia generuje unikalny identyfikator, który można skopiować i zapisać w celach dowodowych.

Autor: Łukasz Zalewski, dziennikarz działu Prawo Business Insider Polska

Skarbówka organizuje dni otwarte poświęcone KSeF

24 i 25 stycznia (sobota i niedziela) oraz 31 stycznia (sobota) 2026 r. we wszystkich urzędach skarbowych (z wyjątkiem wyspecjalizowanych) odbędą się dni otwarte na temat Krajowego Systemu e-Faktur.

Dni otwarte zostały zaplanowane tak, aby każdy – w dzień wolny od pracy – mógł dowiedzieć się wszystkiego na temat wdrażanego systemu. Dodatkowo w dniach 26-30 stycznia 2026 r. praca urzędów skarbowych (z wyjątkiem wyspecjalizowanych) będzie wydłużona do godz. 20.00. Dyżurujący pracownicy udzielą stosownych informacji na temat systemu KSeF oraz omówią najważniejsze kroki, jakie należy podjąć, aby przygotować się do jego wdrożenia.

Jak zapowiada skarbówka, każdy zainteresowany będzie mógł spotkać się w czasie dni otwartych także z ekspertami KSeF, zadać im pytania oraz rozwiać wątpliwości dotyczące korzystania z systemu. Konsultacje eksperckie będą możliwe w godzinach od 9.00 do 15.00.

Masz firmę? Oto pięć rzeczy, które musisz wiedzieć, aby nie wpakować się w spore kłopoty po 1 stycznia.

Piotr Miączyński – Wyborcza.biz

Piotr Miączyński – Wyborcza.biz

ZUS droższy o prawie 2 tys. zł rocznie, fiskus widzący każdą twoją fakturę, mniej kosztów do odliczenia za samochód i powrót wyższej składki zdrowotnej. Rok 2026 zapowiada się dla przedsiębiorców jako seria wstrząsów. A to dopiero początek.

- Składki ZUS w 2026 roku wzrosną do 1926,76 zł. W roku 2025 składki wynosiły 1773,96 zł. Oznacza to wzrost o 152,80 zł miesięcznie, a rocznie nawet o 1833,60 zł. Można więc stwierdzić, że przedsiębiorcy zapłacą o jedną składkę więcej w 2026 roku - wyjaśnia Piotr Juszczyk z inFaktu

A jeszcze w 2021 roku ZUS wynosił... 998,37 zł.

Obecny rok przyniesie jednak stanowczo więcej niespodzianek, ze zmianami w fakturach, składce zdrowotnej, Państwowej Inspekcji Pracy, zmianami limitów dla samochodów spalinowych itd. Są też dobre wiadomości.

1. Koniec z papierowymi fakturami (tak, ciebie to też dotyczy)

Firmy zaraz na początku roku czeka brutalne przebudzenie, bo już nie będą mogły wystawiać papierowych faktur.

Wchodzi z przytupem Krajowy System E-Faktur (KSeF). W którym za chwilę znajdą się wszyscy, czyli zarówno małe, jak i duże firmy, osoby na jednoosobowych działalnościach gospodarczych też. Faktury będzie można wystawiać tylko przez ten elektroniczny rejestr. System będzie od 1 lutego obowiązywał wszystkich przedsiębiorców. Tak, tak to nie pomyłka, choć niewiele na ten temat się mówi.

Trzeba bowiem tu odróżnić wystawianie faktur od ich odbierania.

I tak jeśli chodzi o wystawianie faktur to:

• Od 1 lutego 2026 r. system będzie obowiązkowy dla dużych firm, których wartość sprzedaży w 2024 r. przekroczyła 200 mln zł (wraz z podatkiem VAT),

• od 1 kwietnia 2026 r. – dla pozostałych przedsiębiorców zarówno czynnych, jak i zwolnionych z VAT, z wyjątkiem najmniejszych podmiotów (patrz niżej).

• od 1 stycznia 2027 r. – dla najmniejszych podatników, czyli takich których miesięczna sprzedaż wynosi do 10 tys. zł.

Ale odbierać faktury w KSeF będą musiały nawet najmniejsze firmy już od 1 lutego.

Jak to? Na przykład operator komórkowy jak fakturę od 1 lutego wystawi? Przez KSeF.

- Czyli jeżeli ja wystawiam fakturę jakiemuś przedsiębiorcy, to od razu powinienem wystawić ją w KSeF. Tam zostanie jej nadany specjalny numer - 35 znaków. I w tym momencie, czyli kiedy zostanie nadany fakturze numer KSeF, zgodnie z przepisami kontrahent dostał i odebrał tę fakturę – tłumaczył w wyborcza.biz Juszczyk.

Podobnie będzie choćby na stacji benzynowej. Podobnie, ale nie do końca tak samo.

W systemie będzie też tryb "offline 24". Tu przedsiębiorca, owszem, wystawia fakturę dla innego przedsiębiorcy, ale nie wysyła jej od razu do KSeF.

- Czyli przedsiębiorca tankuje pojazd, idzie do kasy, chce fakturę, podaje dane firmowe i dostanie wizualizację tej faktury opatrzoną dwoma kodami QR, które mają potwierdzać autentyczność tej faktury – mówi Juszczyk.

A stacja benzynowa będzie miała jeden dzień roboczy na wysłanie tej faktury do KSeF. Dlaczego tak, a nie od razu bezpośrednio w systemie? Bo inaczej robiłyby się kolejki.

Co KSeF oznacza w praktyce?

Żadna faktura już nie zginie. Żadnych faktur do skarbówki nosić nie będzie trzeba. I wreszcie, skarbówka będzie nagle wiedzieć prawie wszystko.

Firma doradcza Grant Thornton pisze w swojej analizie na ten temat tak: "organy skarbowe uzyskają bezprecedensowy wgląd w dane dotyczące transakcji oraz kluczowych decyzji podatkowych podejmowanych przez firmy".

Na czym ta wiedza będzie polegać?

Dziś, jeśli przedsiębiorca nabywa coś na fakturę, to fiskus nie wie, co jest na tej fakturze. Nie wie, co przedsiębiorca zakupił, nawet jeśli on jest podatnikiem VAT.

Teraz poprzez KSeF fiskus będzie miał całe faktury. Czyli będzie wiedział, co konkretnie przedsiębiorca nabywa. Będzie szybciej wykrywać karuzele VAT. Będzie też częściej zadawać pytania w stylu: a po co trzecia drukarka w małej firmie? A po co czwarty telefon? Nagle, jeśli AI wytypuje kogoś do kontroli, to będzie to niemal na pewno 100-procentowy strzał.

Z ankiety przeprowadzonej przez Grant Thornton wśród dużych i średnich firm na nieco ponad dwa miesiące przed wprowadzeniem KSeF, wynika, że jedynie 12 proc. podmiotów czuje się w pełni przygotowanych do uruchomienia systemu, a co trzeci (33 proc.) ocenił stopień przygotowania jako „duży".

Reszta jest jeszcze w proszku. A co mówić o małych firmach, czy JDG?

Tak naprawdę wielu przedsiębiorców dowie się o systemie KSeF w lutym (jeśli w ostatnim momencie start systemu nie będzie przełożony, bo w wersji obowiązkowej system miał wystartować od 1 lipca 2024.).

Bo ktoś im powie, że nie dostaną faktury i mają sobie sami w systemie sprawdzić. Pojawić się mogą też problemy praktyczne.

Jak zastąpić papierowe faktury?

"Rzeczpospolita" kilka dni temu alarmowała, że nagłe zniknięcie papierowych faktur rodzić może problemy, o których politykom się zapomniało.

W rezultacie może być tak, że nagle w urzędzie pewnych spraw się nie załatwi.

Tak może być przy rejestracji nowego auta. Teraz działa to tak, że przynosi się fakturę do urzędu gminy.

Co ma jednak przynieść osoba, która tej faktury mieć już nie będzie? Czy wystarczy wizualizacja faktury? Obecne przepisy nic na ten temat nie mówią (zapomniano je uzupełnić).

Takich spraw załatwianych na „pokaż fakturę" jest dużo więcej: wsparcie dla rolników w postaci zwrotu akcyzy za paliwo do traktorów (trzeba pokazać fakturę), wsparcie dla hodowców trzody chlewnej (trzeba pokazać fakturę za sprzedane świnie), sądy (czy zaakceptują wizualizację, zamiast papierowej faktury?).

Czy KSeF od razu będzie dobrze działać? Pewnie nie. Ale też trzeba powiedzieć, że zarówno rządzący jak i firmy miały sporo czasu, aby się do tego wszystkiego przygotować.

Pewnie to się wszystko jakoś z czasem uklepie, ale zanim zacznie to działać, będą nerwy.

2. Zmiany w składce zdrowotnej

To efekt politycznego serialu, który mieliśmy w pierwszej połowie 2025 pod tytułem: rząd (a właściwie jego część, bo Lewica była przeciw) obniża składkę zdrowotną przedsiębiorcom.

Zgodnie z przewidywaniami niewiele z tego wyszło. Ówczesny prezydent Andrzej Duda zawetował tzw. dużą obniżkę składki, która miała obowiązywać od 2026.

- Pracownicy na etacie nie będą utrzymywać całego systemu zabezpieczenia społecznego i zdrowotnego - mówił wówczas Duda.

Wprowadzono za to, ale tylko czasowo na rok 2025, tzw. małą obniżkę składki. Czyli wszyscy, którzy notują stratę albo mają dochód co najwyżej równy płacy minimalnej, odprowadzali minimalną składkę zdrowotną. Ustalono ją na poziomie 75 proc. minimalnego wynagrodzenia.

Zamiast 419,94 zł składka wynosiła w 2025 roku 314,95 zł, czyli przedsiębiorcy zyskali ok. 105 zł miesięcznie.

Od stycznia wracają wcześniejsze zasady naliczania składki. Wzrośnie zarówno podstawa naliczania składki – do 100 proc. minimalnego wynagrodzenia – jak i samo minimalne wynagrodzenie, od którego składka jest liczona - o 3 proc., czyli do poziomu 4806 zł brutto.

Firma doradcza Grant Thornton: "Minimalna składka zdrowotna dla przedsiębiorców wyniesie od stycznia 2026 - 432,54 zł (to jest o 117,59 zł więcej niż obecnie)".

I wyjaśnia:

„Na zmianie ucierpią mali przedsiębiorcy rozliczający się według skali podatkowej lub podatku liniowego, którzy mają najniższe dochody lub wręcz stratę. Przedsiębiorcy z wyższymi dochodami, w dalszym ciągu będą płacić składkę od dochodu (czyli 9 proc. na skali oraz 4,9 proc. na podatku liniowym) – zatem dla nich nic się nie zmieni. Również przedsiębiorcy na ryczałcie nadal będą opłacać składkę według stawek ryczałtowych, zależnych od poziomów przychodów".

Należy się przy tym spodziewać w tym roku ruchów zmierzających do dalszych podwyżek składki. Dlaczego?

W 2025 roku dziura w Narodowym Fundusz Zdrowia ma wynieść około 14 mld zł. W 2026 r. już 26 mld zł. Politycy będą musieli to jakoś zasypać. Z drugiej strony premier Donald Tusk, będąc u barbera, sugerował dla mikroprzedsiębiorców ulgi...

3. Zmiany limitów podatkowych dla samochodów

Od 1 stycznia 2026 roku wejdą w życie przepisy, które dla wielu przedsiębiorców oznaczają realne straty podatkowe. Chodzi o obniżenie limitu wartości samochodów osobowych spalinowych, od których można zaliczyć wydatki w koszty podatkowe.

Z obecnych 150 tys. zł limit ten spadnie de facto do 100 tys. zł. Są jednak wyjątki.

Od 1 stycznia do kosztów podatkowych nie będzie można zaliczać odpisów amortyzacyjnych, rat leasingowych i czynszu najmu od wartości samochodu osobowego w części przewyższającej kwotę:

• 225 000 zł – dla samochodów elektrycznych i napędzanych wodorem,

• 150 000 zł – dla pojazdów o emisji CO2 poniżej 50 g/km (dotyczy części hybryd plug-in o niskiej emisyjności),

• 100 000 zł – dla samochodów o emisji CO2 równej lub wyższej niż 50 g/km, (czyli wszystkich aut spalinowych i większości hybryd).

Zmiana ta nie wynika z żadnego projektu nowej ustawy, lecz z przepisów uchwalonych jeszcze w 2021 roku. Obniżenie limitów zapisano w ustawie z 2 grudnia 2021 r. o zmianie ustawy o elektromobilności i paliwach alternatywnych oraz niektórych innych ustaw.

Po co? Aby zachęcić przedsiębiorców do rezygnowania z samochodów spalinowych i przesiadki na elektryki.

Do samochodów zakupionych na własność/współwłasność i wprowadzonych do ewidencji środków trwałych przed 1 stycznia 2026 r. nadal stosowany będzie dotychczasowy limit 150 000 zł. Dotyczy to aut nabytych na własność, na kredyt lub w leasingu finansowym.

Inaczej sprawa wygląda w przypadku samochodów wykorzystywanych w oparciu o leasing operacyjny lub najem.

- Jest wątpliwość czy podatnicy, którzy korzystają z pojazdów na podstawie umów leasingowych, po 1 stycznia 2026 wciąż będą mogli stosować przepisy dotychczasowe, a więc i obecne limity, czy też będą musieli dokonać tu zmiany w kwotach rat leasingowych zaliczanych do kosztów podatkowych, a to w związku z brzmieniem art. 30 ustawy zmieniającej ustawę o elektromobilności – zastanawiał się doradca podatkowy Przemysław Hinc.

Według niego, począwszy od 1 stycznia 2026 r., do leasingu operacyjnego niezbędne będzie stosowanie nowych zasad rozliczania kosztów samochodów osobowych. I to niezależnie od tego, kiedy zawarto umowę.

Ten tok myślenia potwierdza resort finansów, który w odpowiedzi na interpelację poselską napisał, że od 1 stycznia 2026 r. niższy limit 100 tys. zł będzie dotyczył także umów leasingu, najmu czy dzierżawy zawartych jeszcze przed tą datą.

Wiceminister finansów Jarosław Neneman mówi tak:

- Samochody osobowe używane w prowadzonej działalności na podstawie umowy leasingu operacyjnego, umowy najmu, dzierżawy lub innej umowy o podobnym charakterze, nie są ujmowane w ewidencji środków trwałych oraz wartości niematerialnych i prawnych podatnika. Z tego względu do samochodów osobowych używanych w prowadzonej działalności na podstawie takich umów, od 1 stycznia 2026 r., będą miały zastosowanie nowe limity, w tym niższy limit w wysokości 100 000 zł, nawet jeżeli takie umowy zostały zawarte przed tym dniem - stwierdza.

- Istnieje tu potrzeba nowelizacji przepisów, w odniesieniu do umów leasingowych, które zostaną zawarte pod rządami przepisów dotychczasowych, dla ochrony praw nabytych i interesów w toku - ostrzega Hinc.

4. Nadchodzi reforma PIP?

O ile pierwsza połowa tego roku kręciła się wokół obniżki składki zdrowotnej dla przedsiębiorców, tak ostatnie kilka miesięcy to dyskusje o reformie Państwowej Inspekcji Pracy.

Zmiana zakłada możliwość stwierdzania istnienia stosunku pracy przez inspektora decyzją administracyjną z rygorem natychmiastowej wykonalności. Czyli o przekształceniu B2B, dzieła czy zlecenia w etat.

To oznacza obowiązek odprowadzania za taką osobę podatku PIT oraz składek ZUS.

Projekt wzmacniający Inspekcję Pracy przygotowało ministerstwo Agnieszki Dziemianowicz-Bąk, czyli Rodziny, Pracy i Polityki Społecznej.

Prace idą wolno. Zmiany na pewno nie wejdą w życie od 1 stycznia 2026. Ostrze projektu jest też powoli, ale systematycznie tępione, co wynika choćby z oporów, jakie tutaj ma PSL.

Teraz przed wydaniem decyzji przez inspektora, strony np. umowy zlecenia, będą mogły dostosować ją tak, aby nie było wątpliwości, że nie jest to etat.

Od decyzji inspektora o przekształceniu umowy będzie można również odwołać się do sądu.

Decyzja, nie będzie miała mocy przekształcania umów wstecz (chodzi o to, aby firmy nie musiały płacić zaległych składek, choć ZUS na podstawie własnych przepisów i tak będzie się ich domagać do pięciu lat wstecz).

Skąd w ogóle ta zmiana w PiP? Jednym z warunków przyznania pieniędzy z KPO było pełne oskładkowanie wszystkich umów cywilnoprawnych.

Rząd Donalda Tuska wywinął się od tego zobowiązania proponując właśnie reformę PIP. I teraz wdrożenie nowych uprawień inspekcji jest realizacją tzw. kamieni milowych

Jakieś zmiany powinny wejść w życie do połowy 2026. Inaczej Polska może być zmuszona do oddania 1,5 do 2 mld euro środków z KPO.

5. Co nie wejdzie w życie? Zmiany w leasingu i uldze mieszkaniowej

Miało być uszczelnienie fundacji rodzinnych – bo jak twierdził minister finansów: zdarzały się przypadki bardzo agresywnego wykorzystywania ich do bardzo agresywnych praktyk podatkowych. Gdy do fundacji rodzinnej jest wprowadzone aktywo i sprzedawane tydzień, dwa tygodnie później, z zaniżeniem podatku.

Prezydent Karol Nawrocki postawił tu weto, podnosząc celny argument, że politycy (ustawę uchwalono właściwie jednomyślnie) obiecywali, że nie będzie żadnych zmian w przepisach o fundacjach przez trzy lata, a nie upłynęły jeszcze nawet dwa lata...

Nie wejdzie też w życie 1 stycznia super ustawa uszczelniająca, o długiej i dumnej nazwie „o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw", czyli UD116.

Przewidywała ona wiele zmian.

I tak na przykład obecnie przedsiębiorca, który wykupił auto z leasingu, zamiast od razu sprzedawać taki samochód, może przekazać go w darowiźnie (czyli nieodpłatnie) np. małżonkowi czy dziecku. W takim przypadku może uniknąć podatku dochodowego, bo nie dochodzi do sprzedaży. Obdarowana osoba nie zapłaci też podatku od spadków i darowizn, o ile w terminie sześciu miesięcy od dnia otrzymania darowizny zgłosi fakt jej otrzymania właściwemu naczelnikowi urzędu skarbowego. To dlatego, że darowizny w tzw. grupie zerowej (w skrócie: najbliższa rodzina) korzystają ze zwolnienia podatkowego.

Samochód można sprzedać już po upływie sześciu miesięcy, licząc od końca miesiąca, w którym nastąpiło nabycie, bo przecież sprzedającym nie będzie już wykupujący auto z leasingu przedsiębiorca, lecz zupełnie inna osoba (np. żona czy syn).

Resort finansów chciał to zmienić.

„Zmiana uszczelniająca w tym przypadku polega na wprowadzeniu przepisu (art. 10 ust. 3a ustawy PIT) wydłużającego z 6 miesięcy do 3 lat okres, w którym sprzedaż takiej rzeczy przez najbliższą rodzinę (lub inną osobę i nabycie korzysta ze zwolnienia od podatku od spadków i darowizn) spowoduje obowiązek rozliczenia podatku PIT z tytułu odpłatnego zbycia rzeczy" – pisało ministerstwo.

Na razie tego nie będzie.

Miał być warunek zatrudniania minimum trzech osób, aby skorzystać z ulgi IP Box, zwanej podatkowym rajem dla programistów. To preferencyjne 5 proc. opodatkowanie dochodów z praw własności intelektualnej, w tym autorskiego prawa do programu komputerowego. Nie będzie również włączenia tych dochodów do daniny solidarnościowej.

Miały być zmiany w uldze mieszkaniowej, tak aby mógł skorzystać z niej jedynie podatnik, który nie ma innego lokalu mieszkalnego. Miało być uszczelnienie estońskiego CIT.

Tyle że projekt, który miał wejść w życie 1 stycznia 2026, na razie jest tylko opublikowany i prace nad nim jakby zamarły.

Prawdopodobnie resort finansów uważa, że w jego przypadku również weto postawi Karol Nawrocki, realizujący politykę, żadnych podwyżek podatków.